アッフィー

アッフィーこんな悩みを解決できる記事を用意しました!

私はブログを始めて1年半。

これまで渾身の記事を70記事以上書いてきました。

その結果、累計で5桁を達成することができました。

最近、NFT(Non-Fungible Token)への関心が高まっています。

NFTはデジタルアートや音楽などのデジタル資産の唯一性を証明するブロックチェーンを使ったトークンで、様々な作品が売買されています。

今年初めてNFTを手に入れた方も多いでしょう。

しかし、注意が必要なのは、NFT取引で利益が発生した場合、確定申告が必要になるということです。

利益がでても「少額だから大丈夫だろう」という方もいるかもしれません。

しかし、無申告のまま放置すると税務署にバレてしまいます。

税務署が仮想通貨取引所に対して税務調査を行えるからです。

そこでこの記事では、

についてわかりやすく説明します。

この記事を最後まで読めば、NFT取引に関する税金の知識がばっちり身に付きますよ!

それではさっそく始めていきましょう!

確定申告が必要なのはいくら以上?

NFTを売買して利益が出た場合、利益額に応じて確定申告が必要になります。

確定申告が必要になる利益の金額は以下の通りです。

| 確定申告が必要な人 | NFT取引の利益額 |

|---|---|

| NFT取引を副業で行っているサラリーマン | 年間20万円 |

| NFT取引を行っている学生・専業主婦 | 年間48万円 |

| NFT取引を専業で行っている事業主 | 事業所得が年間38万円以上 |

上記の金額以上の利益・所得がある場合は確定申告が必要だと覚えておきましょう。

NFT取引に関する国税庁の見解

国税庁からは2023年4月にNFT取引に関する税金の取り扱いについて以下の見解が発表されています。

要約すると以下の通りとなります。

- 経済的価値のあるNFTの取引は所得税の課税対象

- 所得区分はおおむね以下の通り

- 役務の提供でNFTを取得

⇒ 事業所得、雑所得 - 臨時・偶発でNFTを取得

⇒ 一時所得 - 上記以外

⇒ 雑所得 - NFTを譲渡した場合

⇒ 譲渡所得

詳細は国税庁ホームページのタックスアンサーの「NFTやFTを用いた取引を行った場合の課税関係」で確認できます。

NFT取引をしているなら、一度は目を通しておきましょう!

NFT取引で課税される6つのケースと利益の計算方法

個人がNFT取引をした場合に、税金が発生するケースと税金の基礎となる利益(所得)の計算方法ついて見ていきましょう。

NFT取引で税金が発生する場合は次のケースが考えられます。

以下で詳しく見ていきましょう。

1.NFTを購入した場合

NFTはOpenSeaやMagic EdenといったNFTのマーケットプレイスで仮想通貨を使って購入します。

このNFTを購入した時点で税金が発生することがあります。

税金が発生するのは購入に使った仮想通貨に利益が出ている場合です。

そしてこれは仮想通貨に対する課税なので雑所得になります。

雑所得の計算は以下の通りです。

【算式】

雑所得=購入したNFTの時価-支払った仮想通貨の購入価格

NFTを購入した場合の計算例

- 1ETHを30万円で購入

- NFTを1ETHで購入

- NFT購入時の1ETHの価格は50万円

上記の場合の所得の計算は

雑所得 = 50万円 - 30万円 = 20万円

この計算例では雑所得20万円に対して税金が発生します。

なお、購入時にかかった手数料があれば、それも所得から控除できます。

2.購入したNFTを転売した場合

マーケットプレイスで購入したNFTを転売した場合に税金が発生する場合があります。

税金が発生するのは、NFTを転売した時点で利益が発生したときです。

購入したNFTを仮想通貨で売却した場合の所得区分は譲渡所得になります。

【算式】

譲渡所得=譲渡価格-(取得原価+譲渡費用)-特別控除(最大50万円)

譲渡価格はNFTを売却した時点の仮想通貨の時価になります。

購入したNFTを転売した場合の計算例

- NFTを10ETH(取得原価300万円)で購入

- NFTを11ETH(売却時時価440万円)で売却

- 譲渡費用は1万円

上記の場合の所得の計算は

譲渡所得=440万円-(300万円+1万円)-50万円=89万円

となります。

3.制作したNFTを譲渡した場合

アートクリエーターが自分で作成したNFTを譲渡した場合は税金の対象になります。

また、市場で販売された価格の、例えば10%が収益となるいわゆるロイヤリティ収入も税金の対象になります。

この場合の利益は雑所得(規模によっては事業所得)に該当します。

【算式】

雑所得=NFTの譲渡収入ーNFTに関する必要経費

ここで注意すべき点が一つあります。

それはNFTに関する必要経費になるのはNFTの組成に必要な費用のみであり、デジタルアートの制作費は含まれない点です。

制作したNFTを譲渡した場合の計算例

デジタルアートの制作費:10万円(必要経費にはなりません)- NFTを1ETH(売却時時価40万円)で譲渡

- NFTを組成するための経費:3万円

上記の場合の所得の計算は

雑所得=40万円-3万円=37万円

となります。

4.NFTを交換した場合

NFT(A)を他のNFT(B)と交換する場合、交換で取得したNFT(B)の時価がNFT(A)の購入価格を超えるケースは税金の対象になります。

たとえば10万円で購入したNFT(A)を、時価が30万円のNFT(B)と交換すると、20万円の売却益が出るということです。

この場合のNFT同士の交換による利益の所得区分は雑所得になります。

(注)国税庁から正式の見解が出ていいないので、個別取引により所得区分の確認が必要です。

【算式】

雑所得=交換して手に入れるNFTの時価-交換で手放すNFTの購入価格

NFTを交換した場合の計算例

保有していたNFT(A)をNFT(B)と交換しました。

- NFT(A)の購入価格:100万円

NFT(A)の交換時の時価:120万円(所得の計算には使いません)- NFT(B)の交換時の時価:150万円

上記の場合の所得の計算は

雑所得=150万円-100万円=50万円

となります。

5.NFTを報酬としてもらった場合

NFTを報酬として受け取った場合、NFTに経済的価値があれば税金の対象になります。

NFTを報酬としてもらった場合には、給与所得または雑所得、事業所得となります。

所得区分は以下のようになります。

- 給与所得:NFTが雇用関係の対価として支給された場合

- 雑所得又は事業所得:請負契約などに基づき報酬としてもらった場合

役務提供の対価の額はそのNFTの時価となります。

NFTを報酬としてもらった場合の計算例(雑所得の場合)

・役務提供の報酬として時価20万円のNFTを受け取った

上記の場合の所得計算はもらったNFTの時価を所得とするので

雑所得=20万円

となります。

6.ブロックチェーンゲームの報酬としてNFTを取得した場合

ブロックチェーンゲームでもらった報酬は税金の対象になります。

NFTという経済的価値のあるものをもらったので課税対象になるわけです。

ただし、そのNFTがゲーム内でしか使用できない場合には税金の対象にはなりません。

ブロックチェーンゲームの報酬は雑所得に区分されます。

【算式】

雑所得=ブロックチェーンゲームの収入金額-ブロックチェーンゲームの必要経費

ブロックチェーンではNFTだけでなく仮想通貨を報酬としてもらう場合もあります。

仮想通貨も経済的価値があると税金の対象になるので気を付けましょう。

ブロックチェーンゲームでNFTを取得した場合の計算例

- ブロックチェーンゲームの報酬として10万円のNFTを取得

- ブロックチェーンゲームのアイテムを購入するのに2万円を支払った

上記の場合の所得の計算は

雑所得=10万円-2万円=8万円

となります。

NFT取引で利益がでた場合の確定申告のしかた

NFT取引で利益が出た場合は確定申告をしなければなりません。

確定申告は利益(所得)が発生した年の翌年2月16日から3月15日までの間に行うように決まっています。

期限までに納付できない場合や申告をしない場合にはペナルティが課せられますので、早くから準備をしておくようにしましょう。

ここでは確定申告をする流れをご紹介します。

NFTの取引履歴を記録する

NFT取引の確定申告では、年間(1月1日から12月31日)の利益金額の計算が必要になります。

株式投資の場合は証券会社から年間の取引記録と損益計算結果が送られてきます。

しかしNFT取引については、マーケットプレイスが取引明細を発行してくれるわけではありません。

従って、損益計算できる情報を自分で記録しておかなければなりません。

損益計算を正しく行うため、以下の情報を取引の都度残しておきましょう。

- 取引日時

- 購入・売却したNFTの種類と数量

- 購入・売却時のNFTの時価

- 支払い・受け取った取仮想通貨の種類と数量

- 支払い・受け取った時の取仮想通貨の時価

- 各種手数料

これらの情報が記録されていれば、確定申告もスムーズに進みます。

なお、仮想通貨取引所では仮想通貨の入出金の情報がダウンロードできるので活用しましょう。

仮想通貨の入出金は取引所から入手できます。

NFTの取引履歴は、自分で記録しておきましょう!

損益計算をする

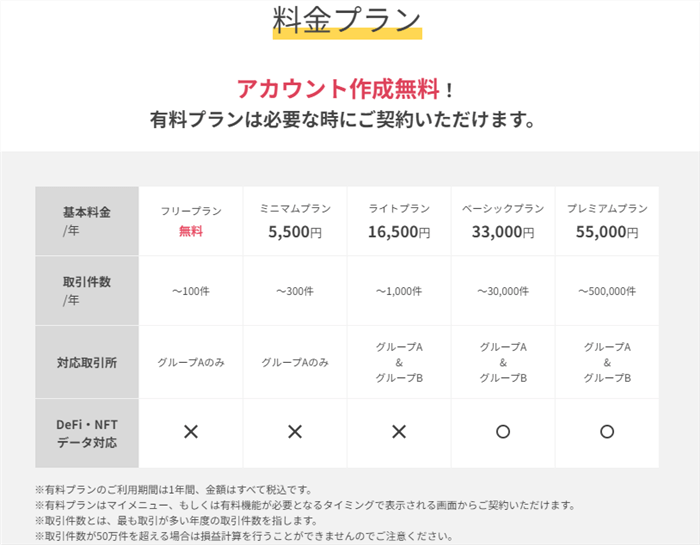

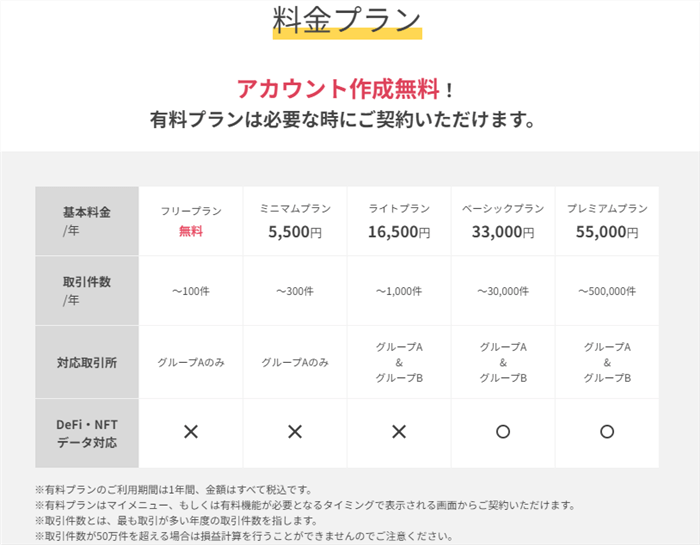

NFT・仮想通貨に関する取引履歴が記録してあれば、NFT取引の損益は損益計算ツールを使えば手間なく損益計算ができます。

仮想通貨の損益計算をしてくれるツールはたくさんあります。

その中で「無料で100件の取引データ」まで使えるツール「Gtax」がおすすめです。

Gtaxは仮想通貨取引所でダウンロードした「取引履歴」をアップロードするだけで簡単に仮想通貨の損益計算ができるソフトです。

しかも、取引データ100件まで無料で利用できます。

取り扱っている取引所も60種類を超えているのでほとんどの場合をカバーできます。

Gtaxを使って仮想通貨の損益計算するステップは次の4つでとても簡単。

Gtaxの使い方

- Gtaxに登録

- 取引所で取引履歴のダウンロード

- Gtaxに取引履歴を取り込む

- Gtaxで損益計算

無料で100件のデータまで使えるので、Gtaxは個人にピッタリの損益計算ソフトです。

\ 無料で使える! /

国税庁の「暗号資産の計算書」を使う

「Gtax」の他に国税庁のホームページにある「暗号資産の計算書」(エクセルシート)も仮想通貨の損益計算に使えます。

この「暗号資産の計算書」も無料で使えますので、「Gtax」といずれか使いやすい方を使いましょう。

暗号資産交換業者から送付される年間取引報告書を利用して計算する場合は、「総平均法用」を使用しましょう。

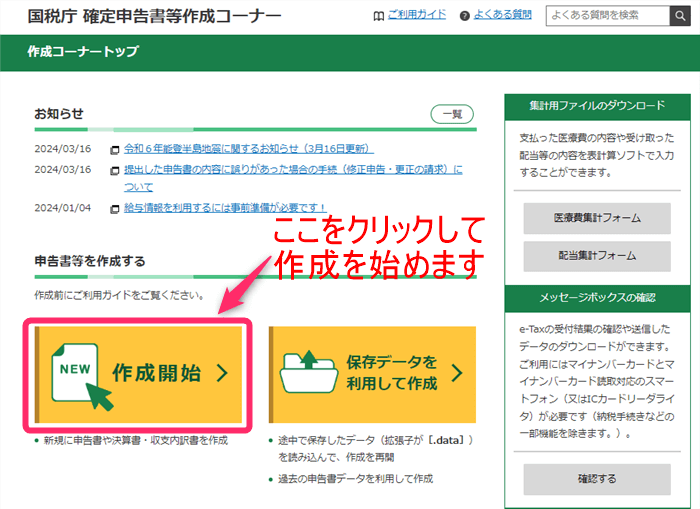

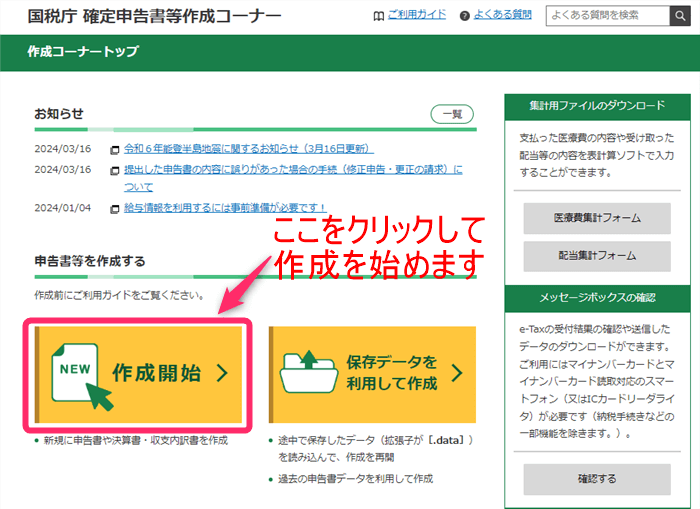

確定申告する

損益計算ができたら確定申告をしましょう。

確定申告する方法は2種類あります。

- 確定申告書を手書きで作成して提出

- 国税庁の「確定申告書等作成コーナー」を利用

【確定申告書を手書きで作成する場合のメリット・デメリット】

【確定申告書等作成コーナーを利用するメリット・デメリット】

上記の通り国税庁の「確定申告書等作成コーナー」を利用すると早く・正確に申告書が作成できるので「確定申告書等作成コーナー」の利用がおすすめです。

以上、NFTの確定申告の手順でした。

NFT取引の確定申告をするときの4つの注意点

ここで、NFTの確定申告をする場合の注意点についてご紹介します。

以下に詳しく見ていきましょう。

1.NFT取引で発生した手数料は必要経費で計上できる

NFT取引時に発生する手数料は、利益から控除する必要経費として計上できます。

国税庁のガイドラインで、事業活動に必要な経費は税務上の損益計算で経費として扱うことが認められているからです。

NFT取引における手数料(例えば、マーケットプレイスの手数料やガス代)もこれに該当します。

たとえば、制作したNFTをマーケットプレイスで100万円で売却し、その際に5万円のガス代(手数料)が発生した場合、ガス代5万円は経費として計上でき、利益は95万円となります。

100万円-5万円=95万円

このように、 取引に伴う手数料は確定申告で経費として計上することが可能です。

2.NFTを無償で譲渡した場合は所得税はかからない

NFTを無償で譲渡した場合、原則として所得税はかかりません。

無償での譲渡は販売や交換の場合とは異なり、経済的な利益を得ていないためです。

たとえば、 友人の誕生日に自分が持っていたNFTをプレゼントした場合、プレゼントしたことに対する所得税は発生しません。

このようにNFTを他人に無償で渡す場合、所得税はかかりません。

ただし、贈与の価値が一定額を超える場合、贈与税が発生する可能性があるので気を付けましょう。

3.NFTの制作費用は必要経費にならない

デジタルアートNFT自体の制作にかかる費用は、直接的な必要経費としては認められません。

国税庁が2023年1月に公表した質疑応答集で必要経費に「デジタルアートの制作費は含まれません」と記載されています。

(注2)NFTに係る必要経費とは、NFTの譲渡収入を得るために必要な売上原価の額並びに販売費及び一般管理費の額などをいいます。

なお、NFTの売上原価は、そのNFTを組成するために要した費用の額となり、デジタルアートの制作費は含まれません。

出典:NFTに関する税務上の取扱いについて(情報)

たとえば、アーティストがデジタルアートのNFTを制作するためにソフトウェアを購入したとしても、必要経費としての計上は認められません。

NFTの制作費は必要経費としては認められないので注意しましょう。

4.NFT取引にも消費税がかかる

日本国内で事業としてNFTを売買する場合、消費税がかかります。

国内において事業者が資産の譲渡により対価を得る場合、消費税の課税対象となります。

NFTの譲渡は資産の譲渡にあたるため、国内で取引された場合は消費税がかかるわけです。

これに対し仮想通貨の譲渡には消費税がかかりません。

これは仮想通貨が支払い手段に類するものだからです。

事業としてNFTを取引する場合には消費税にも注意しましょう。

NFTで得た利益を申告しない場合のペナルティ

「NFTを売買して得た利益は自分でも把握していないからバレないのでは・・・」と考える方もいるかもしれません。

しかし、税務署は仮想通貨取引所から情報を取ることができるので、申告をしていない人を特定することができてしまいます。

そして、申告していないことが発覚すると以下のようなペナルティが課されてしまいます。

無申告加算税

3月15日の申告期限までに確定申告を行わないと「無申告加算税」が課されます。

税率は納税額により次のようになります。

- 納付すべき税金に対し50万円まで・・・・15%

- 納付すべき税金の50万円を超える部分・・・20%

- ただし、税務署に指摘される前に自主的に納付した場合は5%になります。

たとえば、税務署の指摘を受けて納付すべき所得税が100万円だった場合は、

50万円×15% + 50万円×20% = 17.5万円

17万5千円の税金を余分に支払うことになってしまいます。

これが税務署の指摘を受ける前ならば

100万円×5% = 5万円

5万円で済みます。

申告を忘れていることに気が付いたら、早めに対応することが大切です。

延滞税

確定申告の期日である3月15日を過ぎてから所得税を納付すると、「延滞税」がかかります。

先ほど紹介した「無申告加算税」とは別にかかる税金なので注意しましょう。

「延滞税」は3月15日から遅れた日数に比例して増加します。

なので納付期限を過ぎた後、気が付いたらすぐに納付すれば「延滞税」が少なくできます。

【延滞税の計算式】

延滞税=納付すべき税額×延滞税率×延滞日数÷365日

【延滞税率】

- 納付期限から2か月以内・・・年7.3%または(延納税特例基準割合+1%)(※)のうち低い方

※2024年の(延納税特例基準割合+1%)は2.4% - 納付期限から2か月超後・・・年14.6%または(延納税特例基準割合+7.3%)のうち低い方

※2024年の(延納税特例基準割合+1%)は8.7%

たとえば100万円の税金を50日遅れて納付した場合にかかる延滞税は

100万円×2.4%×50日÷365日=3,287.67…

100円未満を切り捨てるので、延滞税は3、200円になります。

申告していないことに気が付いたら、できるだけ早く納付しよう!

まとめ:NFTで利益が出たら確定申告しよう!

今やNFTはデジタルアートや音楽、ゲームといった幅広い分野に広がっていますが、NFT取引を行い利益が出た場合には税金を納めなければなりません。

NFT取引で税金が発生するのは以下の場合です。

NFTで税金が発生したら確定申告で納税が必要になります。

確定申告の進め方は以下の通りです。

確定申告する場合に注意すべき事項は以下の通りです。

確定申告しなくてはいけないのに申告しないと以下のようなペナルティが課せられます。

2023年1月に国税庁から質疑応答集が出されましたが、NFTの税務関係は不透明な部分が多いのが現状です。

わからないことがあったり困った場合には、最寄りの税務署に相談することをおすすめします。

以上、今回はここまでです。

最後までご覧いただきありがとうございました。